Gần như tất cả các khoản thu nhập đều phải chịu thuế, vậy thu nhập cá nhân đối với tiền tăng ca, làm thêm giờ có bị tính thuế không, Cùng Hóa đơn điện tử Easyinvoice tìm hiểu chi tiết về cách tính thuế thu nhập cá nhân đối với tiền tăng ca ngay tại bài chia sẻ hôm nay

Nội dung bài viết

1.Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân (TNCN) là khoản tiền thuế do các cá nhân có thu nhập đóng cho nhà nước. Khoản tiền thuế này được trích từ tiền lương hay các khoản thu khác của cá nhân đó.

Như vậy không phải bạn cứ tạo ra thu nhập là sẽ phải nộp thuế TNCN mà thực chất thuế TNCN được tính dựa theo thu nhập chịu thuế.

Đối tượng phải nộp thuế thu nhập cá nhân bao gồm:

– Cá nhân cư trú: Thu nhập chịu thuế là các khoản thu nhập phát sinh bao gồm cả trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập.

– Cá nhân không lưu trú (Thường là người nước ngoài): Thu nhập chịu thuế là thu nhập phát sinh trong lãnh thổ Việt Nam.

Lưu ý: Cá nhân lưu trú là người có mặt ở Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch (hoặc 12 tháng liên tục) kể từ ngày đầu tiên có mặt tại Việt Nam; có nơi ở thường xuyên tại VN (nơi ở đăng ký thường trú hoặc thuê nhà ở VN theo hợp đồng thời hạn).

>>>> Tìm hiểu thêm: Luật thuế thu nhập cá nhân

2. Quy định về tiền tăng ca, tiền làm thêm giờ

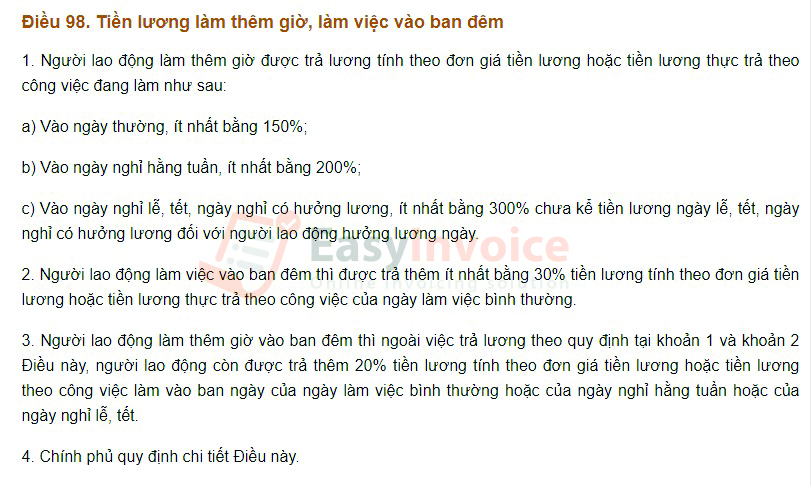

Điều 98 Bộ luật Lao động 2019 quy định về tiền lương làm thêm giờ, làm việc vào ban đêm như sau:

3. Cách tính thuế thu nhập cá nhân đối với tiền tăng ca

3.1 Quy định về thu nhập được miễn thuế cá nhân đối với tiền tăng ca, làm thêm giờ

Căn cứ theo nội dung tại Điểm i Khoản 1 Điều 3 Thông tư 111/2013/TT-BTC quy định các khoản thu nhập được miễn thuế thu nhập cá nhân thì thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của Bộ luật Lao động.

Theo đó, tiền làm thêm giờ được miễn thuế TNCN nhưng sẽ không được miễn toàn bộ mà chỉ miễn thuế đối với phần thu nhập được trả cao hơn so với tiền lương, tiền công làm việc trong giờ theo quy định Bộ luật Lao động, cụ thể:

Phần tiền lương, tiền công trả cao hơn do phải làm việc ban đêm, làm thêm giờ được miễn thuế TNCN căn cứ vào tiền lương, tiền công thực trả do phải làm đêm, thêm giờ trừ đi khoản tiền lương, tiền công tính theo ngày làm việc bình thường.

Ví dụ: Bà Lan có mức lương trả theo ngày làm việc bình thường theo quy định Bộ luật Lao động là 60.000 đồng/giờ.

– Công ty quy định người lao động làm thêm giờ vào ngày thường được trả 90.000 đồng/giờ. Khi đó thu nhập được miễn thuế thu nhập cá nhân là:

90.000 đồng/giờ – 60.000 đồng/giờ = 30.000 đồng/giờ

– Công ty quy định người lao động làm thêm giờ vào ngày nghỉ hoặc ngày lễ được trả 120.000 đồng/giờ. Khi đó thu nhập được miễn thuế thu nhập cá nhân là:

120.000 đồng/giờ – 60.000 đồng/giờ = 60.000 đồng/giờ

Lưu ý: Tổ chức, cá nhân trả thu nhập cho người lao động phải lập bảng kê ghi rõ thời gian làm đêm, làm thêm giờ, khoản tiền lương trả thêm do làm đêm, làm thêm giờ đã trả cho người lao động. Bảng kê này phải được lưu tại đơn vị trả thu nhập và xuất trình khi có yêu cầu của cơ quan thuế.

>>>> Tìm hiểu ngay: Cách quyết toán thuế TNCN của cá nhân có nhiều nguồn thu nhập

3.2 Cách tính thuế thu nhập cá nhân đối với tiền tăng ca

Tiền lương của NLĐ có thu nhập do làm thêm giờ, làm đêm khi tính thuế TNCN vẫn được tính theo công thức chung:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó:

- Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

- Thu nhập chịu thuế = Tổng thu nhập nhận được từ tiền lương, tiền công – Các khoản được miễn thuế TNCN

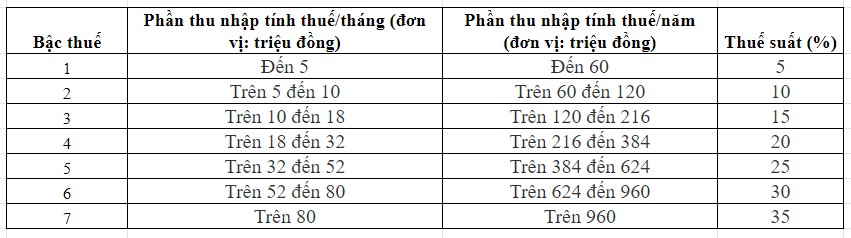

- Thuế suất được tính theo lũy tiến từng phần gồm 7 bậc thuế, bậc thuế càng cao thì thuế suất càng lớn

Trên đây là chia sẻ của EasyInvoice về cách tính thuế thu nhập cá nhân đối với tiền tăng ca, kế toán cần lưu ý các vấn đề liên quan đến cách tính thuế TNCN để thực hiện quyết toán thuế cho người lao động.

Để nhận tư vấn MIỄN PHÍ về Phần mềm hóa đơn điện tử EasyInvoice, Quý khách hàng vui lòng liên hệ theo số hotline: 1900 33 69 – 1900 56 56 53. SoftDreams có một đội ngũ nhân viên chuyên nghiệp và đầy nhiệt huyết luôn sẵn sàng được hỗ trợ cho Quý khách hàng.

EasyInvoice – Top 1 phần mềm hóa đơn điện tử kết nối thành công với Tổng cục Thuế

- Đáp ứng đầy đủ nghiệp vụ hóa đơn theo Nghị định 123/2020/NĐ-CP và Thông tư 78/2021/TT-BTC

- Tạo lập, phát hành, lưu trữ nhanh chóng và hiệu quả trên nền tảng website và mobile

- Cung cấp phần mềm hóa đơn điện tử trên nền tảng cloud

- Tích hợp 3 trong 1 giữa phần mềm kế toán EasyBooks, phần mềm hóa đơn điện tử, EasyInvoice và Chữ ký số EasyCA

- Kết nối trực tiếp với Tổng cục Thuế thông qua 3 kênh MPLS VPN Layer 3 với tốc độ tới 50Mbps.

- Bảo mật dữ liệu, an toàn tuyệt đối cho người dùng

- Hỗ trợ 24/7 mọi thủ tục phát hành hóa đơn điện tử, xử lý khó khăn trong quá trình sử dụng phần mềm

Hướng dẫn Tạo lập và phát hành hóa đơn trên phần mềm EasyInvoice

ĐĂNG KÝ DÙNG THỬ: PHẦN MỀM HÓA ĐƠN ĐIỆN TỬ EASYINVOICE

Để được tư vấn và hỗ trợ trực tiếp vui lòng liên hệ

Điện thoại: 1900 33 69 – 1900 56 56 53

Website: https://easyinvoice.vn/

Email: contact@softdreams.vn

Facebook: https://www.facebook.com/easyinvoice.vn