Quy định của pháp luật về việc nộp báo cáo sử dụng chứng từ khấu trừ thuế TNCN như thế nào? Cách lập báo cáo sử dụng chứng từ khấu trừ thuế TNCN? Thời hạn nộp Báo cáo sử dụng chứng từ khấu trừ thuế TNCN theo quy định mới nhất? Tất cả sẽ được giải đáp trong bài viết dưới đây của Hóa đơn điện tử Easyinvoice. Mời bạn đọc cùng theo dõi.

Nội dung bài viết

1. Quy định của pháp luật về việc nộp báo cáo sử dụng chứng từ khấu trừ thuế TNCN

Theo quy định hiện nay thì chứng từ khấu trừ thuế TNCN bao gồm chứng từ tự in và chứng từ mua của cơ quan thuế.

- Đối với chứng từ khấu trừ tự in: Tổ chức trả thu nhập có nhu cầu sử dụng chứng từ khấu trừ tự in phải nộp hồ sơ cho Cục thuế tỉnh/thành phố trực thuộc Trung ương nơi tổ chức trả thu nhập đóng trụ sở chính. Sau khi hồ sơ hợp lệ và được sự chấp thuận của Cục thuế tỉnh, thành phố, tổ chức trả thu nhập phải thông báo phát hành chứng từ khấu trừ tại trụ sở làm việc của mình.

- Đối với chứng từ khấu trừ mua của cơ quan thuế thì tổ chức trả thu nhập phải làm hồ sơ gửi đề nghị cấp chứng từ khấu trừ thuế đến cơ quan thuế.

Việc nộp báo sử dụng chứng từ khấu trừ thuế TNCN được pháp luật quy định như sau:

Căn cứ điều 5 Thông tư số 37/2010/TT-BTC thì đối với việc nộp chứng từ khấu trừ thuế TNCN như sau:

“ 1- Hàng quý thực hiện báo cáo tình hình sử dụng chứng từ khấu trừ (theo phụ lục đính kèm Thông tư này) chậm nhất là ngày 30 của tháng đầu quý sau.

2- Tổ chức trả thu nhập sử dụng chứng từ khấu trừ khi sáp nhập, hợp nhất, giải thể, chuyển đổi hình thức sở hữu, phá sản, ngừng hoạt động, phải báo cáo quyết toán sử dụng chứng từ khấu trừ đã phát hành với cơ quan thuế nơi đăng ký sử dụng chứng từ khấu trừ trong thời hạn chậm nhất là 05 ngày làm việc, kể từ ngày có quyết định sáp nhập, hợp nhất, giải thể, chuyển đổi hình thức sở hữu, phá sản, ngừng hoạt động.”

Đối với chứng từ khấu trừ thuế TNCN do cơ quan thuế cấp, doanh nghiệp thực hiện báo cáo về việc sử dụng chứng từ khấu trừ thuế theo quý chậm nhất là ngày 30 của tháng đầu quý sau.

>>>>>>>> Bài viết liên quan: Mẫu Chứng Từ Khấu Trừ Thuế TNCN

2. Lập báo cáo sử dụng chứng từ khấu trừ thuế TNCN

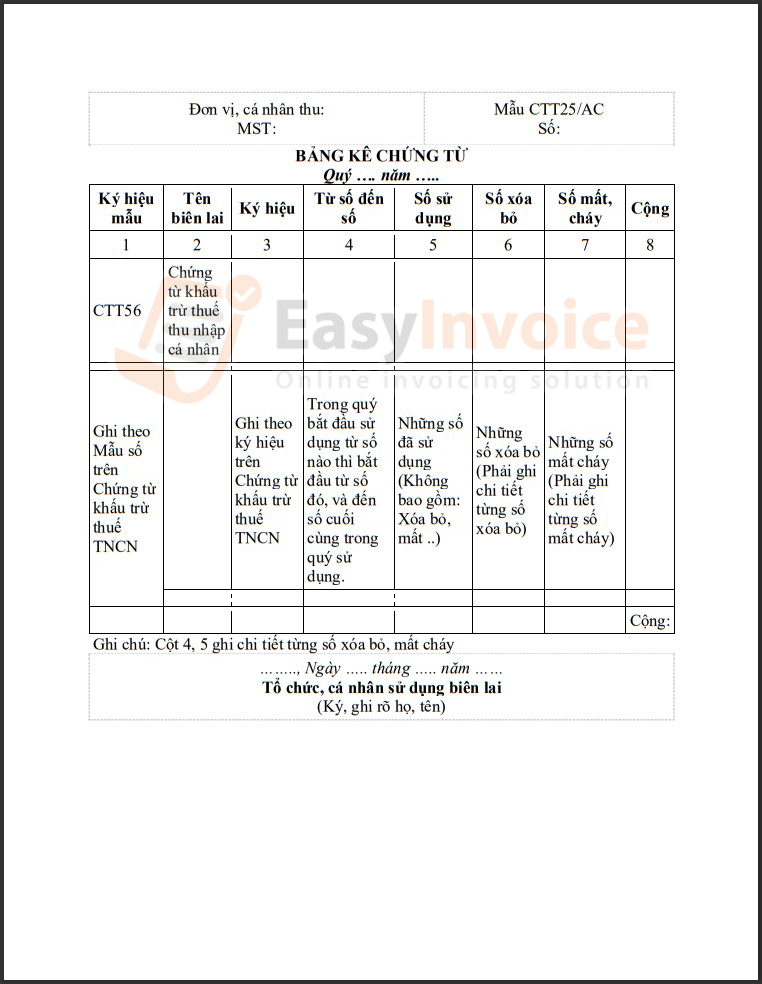

Giống như việc báo cáo tình hình sử dụng hóa đơn, khi doanh nghiệp sử dụng chứng từ khấu trừ thuế TNCN thì hàng quý phải thực hiện báo cáo sử dụng chứng từ khấu trừ thuế TNCN mẫu CTT25/AC mới nhất 2020 ban hành kèm theo Quyết định số 747/QĐ-TCT.

Cách 1: Làm Bảng kê chứng từ khấu trừ thuế TNCN nộp trực tiếp

Theo quy định mới nhất hiện nay, các doanh nghiệp sử dụng Chứng nhận khấu trừ thuế TNCN bắt buộc phải sử dụng Mẫu CTT25/AC – Bảng kê chứng từ khấu trừ thuế TNCN như sau:

Cách lập bảng kê chứng từ khấu trừ khấu trừ thuế TNCN trên như sau:

- Cột 1: Điền theo mẫu số trên chứng từ khấu trừ thuế TNCN

- Cột 2: Tên biên lai: “Chứng từ khấu trừ thuế TNCN”.

- Cột 3: Điền ký hiệu trên chứng từ khấu trừ thuế TNCN

- Cột 4: Ghi lại chi tiết số chứng từ đã dùng trong kỳ (Bắt đầu từ quý bắt đầu sử dụng và kết thúc bằng số cuối cùng của quý đã sử dụng)

- Cột 5: Điền số lượng sử dụng (bằng đến số trong cột 4 trừ số ở cột 4 + 1, (không bao gồm: xóa, mất,…)

- Cột 6: Nhập chi tiết các số đã xóa (số viết sai)

- Cột 7: Ghi số chứng từ bị mất, bị cháy.

- Cột 8: Ghi tổng số được sử dụng trong các cột 5, 6, 7.

>>>>>>>> Xem thêm: Công Tác Phí Có Tính Thuế TNCN?

Cách 2: Nộp bảng kê chứng từ khấu trừ thuế TNCN qua mạng.

Bước 1: Làm bảng kê chứng từ khấu trừ thuế trên phần mềm HTKK:

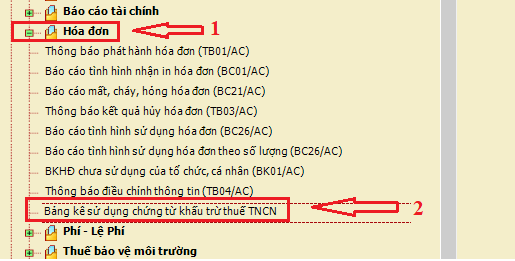

Đăng nhập vào phần mềm HTKK bằng MST của Doanh nghiệp => Chọn mục “Hóa đơn” => Chọn “Bảng kê sử dụng chứng từ khấu trừ thuế TNCN“

Tiếp đó các bạn lập bảng kê chứng từ khấu trừ thuế TNCN trên HTKK

Quy định về Ký hiệu chứng từ khấu trừ thuế TNCN:

Theo điều 2 Thông tư 37/2010/TT-BTC, Chứng từ khấu trừ phải có ký hiệu và ký hiệu được sử dụng các chữ cái trong 20 chữ cái tiếng Việt in hoa (A, B, C, D, E, G, H, K, L, M, N, P, Q, R, S, T, U, V, X, Y), ký hiệu gồm 02 chữ cái và năm in phát hành.

Nhưng hiện tại trên phần mềm HTKK chỉ nhập được định dạng CC/YYYY/T => Nên các bạn cũng nhập là /T nhé (Ví dụ nhập /P thì phần mềm HTKK báo sai không kết xuất được nhé).

=> Sau khi khai xong, các bạn kết xuất XML hoặc Excel để nộp qua mạng.

Bước 2: Nộp Bảng kê chứng từ khấu trừ thuế TNCN qua mạng:

Các bạn truy cập vào website thuedientu.gdt.gov.vn => Đăng nhập bằng MST của DN (Nhớ là phải cắm Chữ ký số vào đó nhé).

Chú ý bước này nhé, đó là các bạn phải nộp Báo cáo tình hình sử dụng hóa đơn quý đó xong thì mới nộp được nhé, cụ thể như sau:

Sau khi nộp xong Báo cáo tình hình sử dụng hóa đơn, các bạn vào “Tra cứu” => “Tờ khai” => Rồi chọn “Báo cáo tình hình sử dụng hóa đơn” đính kèm phụ lục.

Sau khi đính kèm xong, các bạn ấn Ký điện tử, rồi nộp nhé

>>>>>>>>> Tìm hiểu thêm: Bảng Kê Chứng Từ Khấu Trừ Thuế TNCN

3. Thời hạn nộp báo cáo sử dụng chứng từ khấu trừ thuế TNCN

Thông tư 37/2010/TT-BTC hướng dẫn về việc phát hành, sử dụng, quản lý chứng từ khấu trừ thuế TNCN tự in trên máy tính quy định về thời hạn nộp báo cáo sử dụng chứng từ khấu trừ thuế TNCN như sau:

- Hàng quý, doanh nghiệp, tổ chức trả thu nhập sử dụng chứng từ khấu trừ tự in trên máy tính thực hiện báo cáo sử dụng chứng từ khấu trừ thuế TNCN (theo phụ lục đính kèm Thông tư này) chậm nhất là ngày 30 của tháng đầu quý sau.

- Tổ chức trả thu nhập sử dụng chứng từ khấu trừ khi sáp nhập, hợp nhất, giải thể, chuyển đổi hình thức sở hữu, phá sản, ngừng hoạt động, phải báo cáo quyết toán sử dụng chứng từ khấu trừ đã phát hành với cơ quan thuế nơi đăng ký sử dụng chứng từ khấu trừ trong thời hạn chậm nhất là 05 ngày làm việc, kể từ ngày có quyết định sáp nhập, hợp nhất, giải thể, chuyển đổi hình thức sở hữu, phá sản, ngừng hoạt động.

>>>>>>> Hướng dẫn: Hướng Dẫn Tính Thuế TNCN Lũy Tiến

4. Mức phạt chậm nộp báo cáo sử dụng chứng từ khấu trừ thuế TNCN

Trường hợp doanh nghiệp làm sai, nộp chậm, không nộp báo cáo sử dụng chứng từ khấu trừ thuế TNCN thì mức phạt như làm sai, nộp chậm, không nộp báo cáo tình hình sử dụng hóa đơn. Căn cứ Điều 29 Nghị định 125/2020/NĐ-CP, mức phạt cụ thể:

Phạt cảnh cáo đối với hành vi nộp thông báo, báo cáo về hóa đơn quá thời hạn quy định từ 01 ngày đến 05 ngày, kể từ ngày hết thời hạn theo quy định mà có tình tiết giảm nhẹ.

Phạt tiền từ 1.000.000 đồng đến 3.000.000 đồng đối với một trong các hành vi sau đây:

- Nộp thông báo, báo cáo về hóa đơn quá thời hạn quy định từ 01 ngày đến 10 ngày, kể từ ngày hết thời hạn theo quy định.

- Lập sai hoặc không đầy đủ nội dung của thông báo, báo cáo về hóa đơn theo quy định gửi cơ quan thuế.

Trường hợp tổ chức, cá nhân tự phát hiện sai sót và lập lại thông báo, báo cáo thay thế đúng quy định gửi cơ quan thuế trước khi cơ quan thuế, cơ quan có thẩm quyền ban hành quyết định thanh tra thuế, kiểm tra thuế tại trụ sở người nộp thuế thì không bị xử phạt.

Phạt tiền từ 2.000.000 đồng đến 4.000.000 đồng đối với hành vi nộp thông báo, báo cáo về hóa đơn gửi cơ quan thuế quá thời hạn quy định từ 11 ngày đến 20 ngày, kể từ ngày hết thời hạn theo quy định.

Phạt tiền từ 4.000.000 đồng đến 8.000.000 đồng với hành vi nộp thông báo, báo cáo về hóa đơn gửi cơ quan thuế quá thời hạn quy định từ 21 ngày đến 90 ngày, kể từ ngày hết thời hạn theo quy định.

Phạt tiền từ 5.000.000 đồng đến 15.000.000 đồng đối với một trong các hành vi:

- Nộp thông báo, báo cáo về hóa đơn gửi cơ quan thuế quá thời hạn quy định từ 91 ngày trở lên, kể từ ngày hết thời hạn theo quy định;

- Không nộp thông báo, báo cáo về hóa đơn gửi cơ quan thuế theo quy định.

Trên đây chúng tôi đã chia sẻ toàn bộ thông tin về báo cáo sử dụng chứng từ khấu trừ thuế TNCN. Các doanh nghiệp cần nắm rõ để thực hiện đúng theo quy định của pháp luật và không mắc phải những trường hợp sai sót không đáng có.

Nếu còn câu hỏi khác cần được tư vấn, hỗ trợ vui lòng liên hệ với Hóa đơn điện tử Easyinvoice qua Hotline: 1900 56 56 53 – 1900 33 69 đội ngũ của chúng tôi sẽ giải đáp nhanh chóng và chi tiết nhất.

==========

Theo quy định tại Điều 89 Luật Quản lý thuế ngày 13 tháng 6 năm 2019, Điều 11 Nghị định 123/2020/NĐ-CP, Điều 1 Nghị định số 41/2022/NĐ-CP và Điều 8 Thông tư số 78/2021/TT-BTC, quy định việc sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền có mã của cơ quan thuế

SoftDreams ra mắt Phần mềm quản lý bán hàng EasyPos hỗ trợ Quý khách hàng trong nghiệp vụ sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền. Nếu Quý khách hàng cần được tư vấn và hỗ trợ thêm, hãy liên hệ ngay cho đội ngũ chuyên nghiệp của SoftDreams, chúng tôi cam kết hỗ trợ khách hàng kịp thời 24/7 trong suốt quá trình sử dụng phần mềm.

EASYPOS – Phần mềm Quản lý bán hàng đáp ứng đầy đủ nghiệp vụ như:

- Liên kết trực tiếp với cơ quan thuế

- Tự động đồng bộ đơn hàng thành hoá đơn, chuyển dữ liệu lên cơ quan thuế theo thông tư 78/2021/TT-BTC.

- Cập nhật sớm nhất những chính sách mới của cơ quan thuế

- Tạo và in đơn hàng ngay cả khi có hoặc không có kết nối mạng.

- Thiết lập mẫu vé in theo mong muốn của DN & HKD.

- Tích hợp hệ sinh thái đa kênh như: Hóa đơn điện tử EasyInvoice, Phần mềm kế toán EasyBooks và chữ ký số EasyCA

- Tự động thống kê báo cáo chi tiết về doanh thu, lợi nhuận, chi phí… mỗi ngày

- Tự động hóa nghiệp vụ nhập liệu và lưu trữ thông tin đơn hàng

Đội ngũ nhân viên chuyên nghiệp hỗ trợ 24/7 kể cả ngày lễ tết.

Video giới thiệu Phần mềm quản lý bán hàng EasyPos

Để được tư vấn và hỗ trợ trực tiếp vui lòng liên hệ

Điện thoại: 1900 33 69 – 1900 56 56 53

Website: https://easyinvoice.vn/

Email: contact@softdreams.vn

Facebook: https://www.facebook.com/easyinvoice.vn