Mẫu tờ khai quyết toán thuế TNCN mới nhất là mẫu nào? Cách lập tờ khai quyết toán thuế TNCN như thế nào? Trong bài viết sau đây, Hóa đơn điện tử Easyinvoice sẽ chia sẻ cho bạn cách để lập tờ khai thuế tncn một cách chi tiết nhất, hãy cùng chúng tôi theo dõi nhé!

Nội dung bài viết

1. Hồ sơ quyết toán thuế TNCN bao gồm những gì?

Căn cứ danh mục hồ sơ khai thuế ban hành kèm theo Nghị định 126/2020/NĐ-CP và mẫu tờ khai ban hành kèm theo Thông tư 80/2021/TT-BTC, hồ sơ quyết toán thuế TNCN được chia thành 02 nhóm đối tượng khác nhau, cụ thể:

Hồ sơ khai thuế đối với cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế với cơ quan thuế

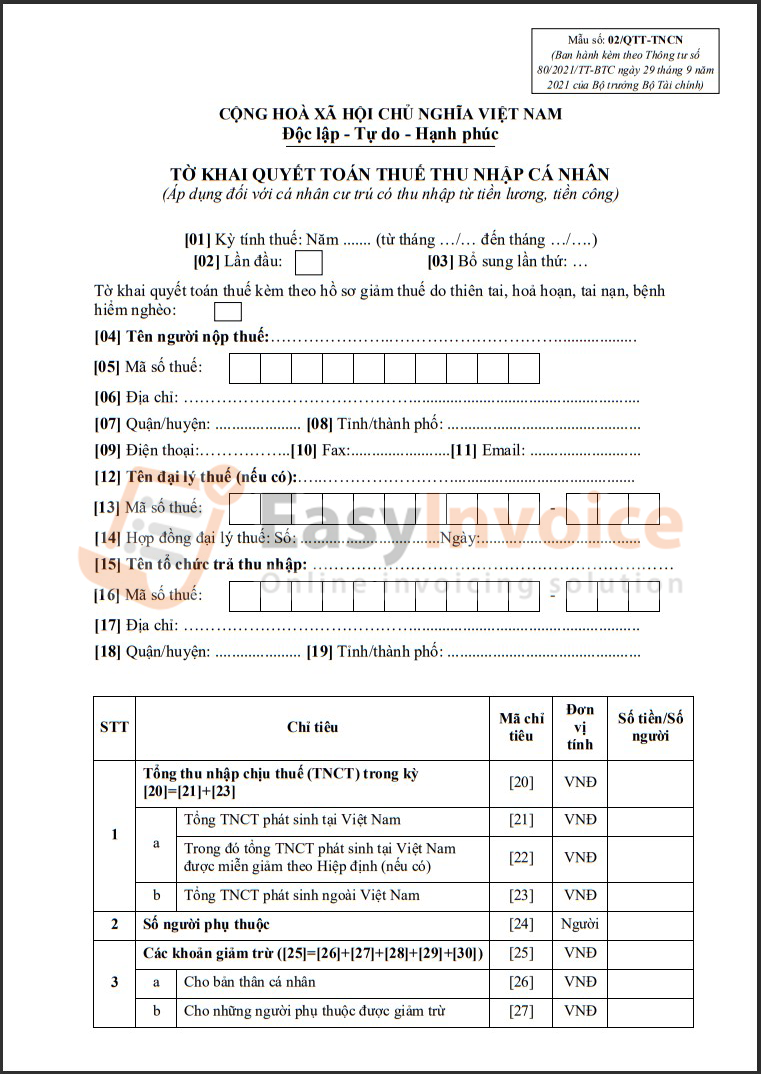

(1) Tờ khai quyết toán thuế TNCN theo mẫu số 02/QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC (gọi tắt là Thông tư 80).

(2) Phụ lục bảng kê giảm trừ gia cảnh cho người phụ thuộc theo mẫu số 02-1/BK-QTT-TNCN ban hành kèm theo Thông tư 80.

(3) Bản sao các chứng từ chứng minh số thuế đã khấu trừ, đã tạm nộp trong năm, số thuế đã nộp ở nước ngoài (nếu có).

Trường hợp tổ chức trả thu nhập không cấp chứng từ khấu trừ thuế cho cá nhân do tổ chức trả thu nhập đã chấm dứt hoạt động thì cơ quan thuế căn cứ cơ sở dữ liệu của ngành thuế để xem xét xử lý hồ sơ quyết toán thuế cho cá nhân mà không bắt buộc phải có chứng từ khấu trừ thuế.

(4) Bản sao Giấy chứng nhận khấu trừ thuế (ghi rõ đã nộp thuế theo tờ khai thuế thu nhập nào) do cơ quan trả thu nhập cấp hoặc Bản sao chứng từ ngân hàng đối với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế trong trường hợp theo quy định của luật pháp nước ngoài, cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp.

(5) Bản sao các hóa đơn chứng từ chứng minh khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học (nếu có).

(6) Tài liệu chứng minh về số tiền đã trả của đơn vị, tổ chức trả thu nhập ở nước ngoài trong trường hợp cá nhân nhận thu nhập từ các tổ chức quốc tế, Đại sứ quán, Lãnh sự quán và nhận thu nhập từ nước ngoài.

Hồ sơ khai thuế của tổ chức, cá nhân trả tiền lương, tiền công

(1) Tờ khai quyết toán thuế TNCN theo mẫu 05/QTT-TNCN ban hành kèm theo Thông tư 80.

(2) Phụ lục bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu lũy tiến từng phần theo mẫu số 05-1/BK-QTT-TNCN ban hành kèm theo Thông tư 80.

(3) Phụ lục bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất toàn phần theo mẫu số 05-2/BK-QTT-TNCN ban hành kèm theo Thông tư 80.

(4) Phụ lục bảng kê chi tiết người phụ thuộc giảm trừ gia cảnh theo mẫu số 05-3/BK-QTT-TNCN ban hành kèm theo Thông tư 80.

>>>>>>>> Xem ngay chi tiết: Hồ Sơ Quyết Toán Thuế TNCN

2. Mẫu tờ khai quyết toán thuế TNCN

Theo các quy định trên, tùy từng đối tượng sẽ sử dụng mẫu tờ khai quyết toán thuế TNCN khác nhau.

Đối với cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế với cơ quan thuế, khi quyết toán thuế TNCN sử dụng mẫu số 02/QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC

>>>>> Tải mẫu đầy đủ tại đây: mẫu số 02-QTT-TNCN

Đối với tổ chức, cá nhân trả tiền lương, tiền công, khi quyết toán thuế TNCN sử dụng mẫu 05/QTT-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC

>>>>> Tải mẫu đầy đủ tại đây: mẫu số 05-QTT-TNCN

>>>>>>>>> Tìm hiểu thêm: Chậm Nộp Báo Cáo Chứng Từ Khấu Trừ Thuế TNCN

3. Cách lập tờ khai quyết toán thuế TNCN

3.1. Cách lập tờ khai quyết toán thuế TNCN mẫu 02/QTT-TNCN

Ngoài việc sử dụng đúng mẫu theo quy định khi quyết toán thuế TNCN thì người quyết toán thuế thì cần phải điền đầy đủ các thông tin theo mẫu tờ khai quyết toán thuế cụ thể như sau:

[01] Kỳ tính thuế: Ghi theo năm của kỳ thực hiện khai thuế. Trường hợp cá nhân quyết toán thuế không tròn năm dương lịch (VD: cá nhân nước ngoài quyết toán thuế trước ngày 31/12, cá nhân quyết toán năm tính thuế thứ nhất theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt) thì ghi từ tháng…đến tháng của kỳ khai quyết toán thuế.

[02] Lần đầu: Nếu khai thuế lần đầu thì đánh dấu “x” vào ô vuông.

[03] Bổ sung lần thứ: Nếu khai sau lần đầu thì được xác định là khai bổ sung và đánh số lần khai bổ sung vào ô vuông.

[04] Tên người nộp thuế: Ghi rõ ràng, đầy đủ họ, tên của cá nhân ghi trong tờ đăng ký mã số thuế hoặc chứng minh nhân dân.

[05] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của cá nhân như trên Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế hoặc Thẻ mã số thuế do cơ quan thuế cấp.

[06], [07], [8] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ thường trú của cá nhân như đã đăng ký với cơ quan thuế.

[09], [10], [11] Ghi rõ ràng, đầy đủ điện thoại, số fax, địa chỉ email của cá nhân (nếu không có thì bỏ trống).

[12] đến [19]: Thông tin đại lý thuế nếu không có thì bỏ qua.

[20] Tổng thu nhập chịu thuế (TNCT) trong kỳ ([20]=[21]+[23])

[21]: Tổng TNCT phát sinh tại Việt Nam: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh tại Việt Nam; bao gồm cả thu nhập chịu thuế từ tiền lương, tiền công do làm việc trong khu kinh tế và thu nhập chịu thuế được miễn theo Hiệp định tránh đánh thuế hai lần (nếu có).

Thu nhập phát sinh ở đâu thì cơ quan chi trả thu nhập xuất chứng từ cho cá nhân, cá nhân lấy thông tin về thu nhập trên các chứng từ đó nhập vào tờ khai.

[22] Tổng TNCT phát sinh tại Việt Nam được miễn giảm theo Hiệp định (nếu có)

[23] Tổng TNCT phát sinh ngoài Việt Nam (nếu có thì nhập)

[24] Số người phụ thuộc: Tự động tính khi được kê khai

Trường hợp có người phụ thuộc thì để kê khai người phụ thuộc thì bạn kéo xuống cuối trang, chọn “02-1/BK-QTT-TNCN” để kê khai

[25] Các khoản giảm trừ ([25]= [26] + [27] + [28] + [29] + [30]

[26], [27]: Hệ thống sẽ tự động nhập dựa trên số người phụ thuộc đã kê khai.

[28] Từ thiện, nhân đạo, khuyến học: Nhập theo thông tin chứng từ mà cơ quan chi trả thu nhập đã xuất cho người nộp thuế.

[29] Các khoản đóng bảo hiểm được trừ: Nhập theo thông tin chứng từ mà cơ quan chi trả thu nhập đã xuất cho người nộp thuế,

[31] Tổng thu nhập tính thuế ([31]=[20]-[22]-[25]): hệ thống tự động tính

[32] Tổng số thuế TNCN (TNCN) phát sinh trong kỳ: Số thuế chính xác phải nộp cho tổng thu nhập phát sinh trong năm.

Nếu người nộp thuế đã điền các thông từ [20] đến [30] sẽ cho ra kết quả tại ô [31], [32]

[33] Tổng số thuế đã nộp trong kỳ ([33]=[34]+[35]+[36]-[37]-[38])

[34] Số thuế đã khấu trừ tại tổ chức chi trả thu nhập: Tổng số thuế TNCN đã tạm nộp trong năm, điền theo chứng từ đã được tổ chức chi trả thu nhập cấp cho người nộp thuế.

[35], [36], [37], [38] Số thuế đã nộp trong năm không qua tổ chức trả thu nhập; số thuế đã nộp ở nước ngoài được trừ (nếu có); số thuế đã khấu trừ, đã nộp ở nước ngoài trùng do quyết toán vắt năm; số thuế đã nộp trong năm không qua tổ chức trả thu nhập trùng do quyết toán vắt năm: Điền nếu có.

[39] Tổng số thuế TNCN được giảm trong kỳ [39]=[40]+[41]

[40] Số thuế phải nộp trùng do quyết toán vắt năm

[41] Tổng số thuế TNCN được giảm khác

[42] Tổng số thuế còn phải nộp trong kỳ ([42]=([32]-[33]-[39])>0)

[43] Số thuế được miễn do cá nhân có số tiền thuế phải nộp sau quyết toán từ 50.000 đồng trở xuống (0<[42]<=50.000 đồng)

[44] Tổng số thuế nộp thừa trong kỳ ([44]=([32]-[33]-[39])<0)

[45] Tổng số thuế đề nghị hoàn trả [45]=[46]+[47]

[46] Số thuế hoàn trả cho người nộp thuế

[47] Số thuế bù trừ cho khoản phải nộp ngân sách Nhà nước khác

[48] Tổng số thuế bù trừ cho các phát sinh của kỳ sau ([48]=[44]-[45])

>>>>>>>>> Xem thêm: Thời Điểm Cấp Chứng Từ Khấu Trừ Thuế TNCN

3.2. Cách lập tờ khai quyết toán thuế TNCN mẫu 05/QTT-TNCN

Đối với mẫu 05/QTT-TNCN được điền như sau:

[01] – Kỳ tính thuế: ghi kỳ tính thuế là năm 2021.

[02] – Lần đầu: tích lần đầu nếu đây là lần đầu tiên các bạn kê khai thuế TNCN của kỳ tính thuế năm 2021.

[03] – Bổ sung lần thứ: ghi lần bổ sung (nếu có) sau lần đầu thì các tờ khai đều là tờ khai bổ sung và tính từ lần 1, đến các lần tiếp theo.

[04] – Tổ chức có quyết toán thuế theo uỷ quyền của cá nhân được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc điều chuyển trong cùng hệ thống: chỉ tích vào chỉ tiêu này nếu thuộc trường hợp như chỉ tiêu đã nêu.

[05] – Tên người nộp thuế: ghi đúng tên doanh nghiệp như trong giấy đăng ký kinh doanh.

[06] – Mã số thuế: ghi mã số thuế doanh nghiệp đúng như trong giấy đăng ký kinh doanh.

[07] – Địa chỉ: ghi chính xác theo giấy phép đăng ký kinh doanh.

[08] – Quận/huyện: ghi địa chỉ huyện theo như giấy phép đăng ký kinh doanh.

[09] – Tỉnh/thành phố: ghi địa chỉ tỉnh/thành phố giống như giấy phép đăng ký kinh doanh.

[10] – Điện thoại: ghi số điện thoại của doanh nghiệp (nếu có).

[11] – Fax: ghi số fax của doanh nghiệp (nếu có).

[12] – Email: ghi thêm địa chỉ email doanh nghiệp (nếu có).

[13] – Tên đại lý thuế (nếu có): Trường hợp doanh nghiệp các bạn có ký hợp đồng với đại lý thuế để kê khai thay cho doanh nghiệp thì cần ghi đúng tên đại lý thuế.

[14] – Mã số thuế: ghi chính xác mã số thuế của đại lý thuế kê khai thay doanh nghiệp.

[15] – Hợp đồng đại lý thuế: ghi đúng số hợp đồng đại lý và ngày ký hợp đồng.

[16] – Tổng số người lao động: Tổng số người lao động bao gồm cả cá nhân cư trú ký hợp đồng và cá nhân không ký hợp đồng lao động (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN; 05-2/BK-QTT-TNCN). Tuy nhiên các bạn được phép sửa chỉ tiêu này.

[17] – Trong đó: Cá nhân cư trú có hợp đồng lao động: ở chỉ tiêu này chỉ ghi những cá nhân cư trú có hợp đồng lao động. Phần mềm HTKK tự động lấy số liệu từ Phụ lục 05-1/BK-QTT-TNCN để điền vào chỉ tiêu này. Tuy nhiên các bạn được phép sửa chỉ tiêu này.

[18] – Tổng số cá nhân đã khấu trừ thuế được tính theo công thức: [18] = [19] + [20]

thể hiện tổng số cá nhân đã khấu trừ thuế theo công thức trên (do phần mềm tự cộng, không cho sửa).

[19] – Cá nhân cư trú: ghi số lượng cá nhân cư trú đã khấu trừ thuế (do phần mềm HTKK tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN; 05-2/BK-QTT-TNCN để ghi vào chỉ tiêu này. Các bạn được phép sửa chỉ tiêu này.

[20] – Cá nhân không cư trú: ghi số lượng cá nhân không cư trú đã khấu trừ thuế (do phần mềm tự động tổng hợp từ Phụ lục 05-2/BK-QTT-TNCN, không cho sửa).

[21] – Tổng số cá nhân thuộc diện được miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần: ghi tổng số cá nhân thuộc diện được miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN; 05-2/BK-QTT-TNCN). Phần mềm các bạn được phép sửa chỉ tiêu này.

[22] – Tổng số cá nhân giảm trừ gia cảnh: ghi tổng số cá nhân giảm trừ gia cảnh (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN).

[23] – Tổng thu nhập chịu thuế trả cho cá nhân được xác định theo công thức: [23] = [24] + [25] thể hiện tổng thu nhập chịu thuế trả cho cá nhân (do phần mềm HTKK tự cộng).

[24] – Cá nhân cư trú: ghi tổng thu nhập chịu thuế trả cho cá nhân cư trú (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN; 05-2/BK-QTT-TNCN). Các bạn được phép sửa chỉ tiêu này.

[25] – Cá nhân không cư trú: ghi tổng thu nhập chịu thuế trả cho cá nhân không cư trú (do phần mềm HTKK tự động tổng hợp từ phụ lục 05-2/BK-QTT-TNCN).

[26] – Trong đó: Tổng thu nhập chịu thuế từ tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động: ghi lại tổng thu nhập chịu thuế từ tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động (do phần mềm tự động tổng hợp từ các phụ lục 05-2/BK-QTT-TNCN).

[27] – Trong đó: Tổng thu nhập chịu thuế được miễn theo quy định của hợp đồng dầu khí: ghi riêng phần tổng thu nhập chịu thuế được miễn theo quy định của hợp đồng dầu khí (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN; 05-2/BK-QTT-TNCN).

[28] – Tổng thu nhập chịu thuế trả cho cá nhân thuộc diện phải khấu trừ thuế: ghi tổng thu nhập chịu thuế trả cho cá nhân thuộc diện phải khấu trừ thuế, được tính bằng công thức: [28] = [29] + [30]

[29] – Cá nhân cư trú: ghi tổng thu nhập chịu thuế trả cho cá nhân thuộc diện phải khấu trừ thuế của các cá nhân cư trú (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN; 05-2/BK-QTT-TNCN).

[30] – Cá nhân không cư trú: ghi tổng thu nhập chịu thuế trả cho cá nhân thuộc diện phải khấu trừ thuế của các cá nhân không cư trú (do phần mềm tự động tổng hợp từ phụ lục 05-2/BK-QTT-TNCN).

[31] – Tổng số thuế thu nhập cá nhân đã khấu trừ: ghi tổng số thuế thu nhập cá nhân đã khấu trừ, được tính bằng công thức: [31] = [32] + [33] (do phần mềm tự cộng)

[32] – Cá nhân cư trú: ghi tổng số thuế thu nhập cá nhân đã khấu trừ của các cá nhân cư trú (do phần mềm HTKK tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN; 05-2/BK-QTT-TNCN). Tuy nhiên các bạn vẫn được phép sửa.

[33] – Cá nhân không cư trú: ghi tổng số thuế thu nhập cá nhân đã khấu trừ của các cá nhân không cư trú (do phần mềm tự động tổng hợp từ phụ lục 05-2/BK-QTT-TNCN).

[34] – Trong đó: Tổng số thuế thu nhập cá nhân đã khấu trừ trên tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động: ghi lại tổng số thuế thu nhập cá nhân đã khấu trừ trên tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động (do phần mềm tự động tổng hợp từ các phụ lục 05-2/BK-QTT-TNCN).

[35] – Tổng số cá nhân uỷ quyền cho tổ chức, cá nhân trả thu nhập quyết toán thay: ghi tổng số lượng cá nhân uỷ quyền cho tổ chức, cá nhân trả thu nhập quyết toán thay (do phần mềm HTKK tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN).

[36] – Tổng số thuế thu nhập cá nhân đã khấu trừ: ghi tổng số thuế thu nhập cá nhân đã khấu trừ (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN).

[37] – Trong đó: Số thuế thu nhập cá nhân đã khấu trừ tại tổ chức trước khi điều chuyển (trường hợp có đánh dấu vào chỉ tiêu [04]): ghi đúng số thuế thu nhập cá nhân đã khấu trừ tại tổ chức trước khi điều chuyển (trường hợp có đánh dấu vào chỉ tiêu [04]) (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN).

[38] – Tổng số thuế thu nhập cá nhân phải nộp: ghi tổng số thuế thu nhập cá nhân phải nộp (do phần mềm tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN).

[39] – Tổng số thuế thu nhập cá nhân được miễn do cá nhân có số thuế còn phải nộp sau ủy quyền quyết toán từ 50.000 đồng trở xuống: ghi tổng số thuế thu nhập cá nhân được miễn do cá nhân có số thuế còn phải nộp sau ủy quyền quyết toán từ 50.000 đồng trở xuống (do phần mềm HTKK tự động tổng hợp từ các phụ lục 05-1/BK-QTT-TNCN).

[40] – Tổng số thuế thu nhập cá nhân còn phải nộp: ghi tổng số thuế thu nhập cá nhân còn phải nộp, sử dụng công thức sau: [40] = ([38] – [36] – [39]

Nếu giá trị trong chỉ tiêu này dương (> 0) thì sẽ được ghi vào chỉ tiêu [40] (do phần mềm tự động tính).

[41] – Tổng số thuế thu nhập cá nhân đã nộp thừa: ghi tổng số thuế thu nhập cá nhân đã nộp thừa, vẫn sử dụng công thức như trên, [40] = ([38] – [36] – [39])

Nếu giá trị trong chỉ tiêu này âm (< 0) thì sẽ được ghi vào chỉ tiêu [41]

>>>>>>>>> Tìm hiểu ngay: Đơn Đề Nghị Cấp Chứng Từ Khấu Trừ Thuế TNCN

Trên đây là cách lập tờ khai quyết toán thuế TNCN một cách chi tiết và đầy đủ nhất phù hợp với từng đối tượng quyết toán thuế. Nếu còn câu hỏi khác cần được tư vấn, hỗ trợ vui lòng liên hệ với Hóa đơn điện tử Easyinvoice qua Hotline: 1900 56 56 53 – 1900 33 69 đội ngũ của chúng tôi sẽ giải đáp nhanh chóng và chi tiết nhất.

==========

Từ ngày 01/07/2022 theo Nghị định 123, Thông tư 78.các tổ chức, doanh nghiệp, cá nhân chính thức ngừng việc sử dụng chứng từ khấu trừ giấy do cơ quan Thuế cấp và chứng từ tự in theo quy định tại Thông tư 37 và chuyển đổi sang sử dụng chứng từ khấu trừ thuế TNCN điện tử

SoftDreams ra mắt Phần mềm kê khai EASYPIT Hỗ trợ nghiệp vụ kê khai Thuế TNCN theo quy định bắt buộc của pháp luật. Nếu bạn cần được tư vấn và hỗ trợ thêm, hãy liên hệ ngay cho đội ngũ chuyên môn của SoftDreams, chúng tôi cam kết hỗ trợ khách hàng kịp thời 24/7 trong suốt quá trình sử dụng phần mềm.

EASYPIT – Phần mềm kê khai đáp ứng đầy đủ nghiệp vụ lập Chứng từ khấu trừ thuế TNCN điện tử

- Liên kết trực tiếp với cơ quan thuế

- Đáp ứng đầy đủ chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 123/2020/NĐ-CP, Thông tư 78/2021/TT-BTC và Thông tư 37/2010/TT-BTC

- Cập nhật sớm nhất những chính sách mới của cơ quan thuế

- Tiết kiệm 80% thời gian nhập liệu, đảm bảo việc nộp chứng từ đúng hạn

- Tích hợp phần mềm hóa đơn điện tử EasyInvoice, phần mềm kế toán Easybooks và chữ ký số EasyCA

- Hỗ trợ báo cáo theo yêu cầu riêng của khách hàng

- Tự động hóa nghiệp vụ nhập liệu và lưu trữ chứng từ

- Đội ngũ nhân viên chuyên nghiệp hỗ trợ 24/7 kể cả ngày lễ tết.

ĐĂNG KÝ DÙNG THỬ: PHẦN MỀM KÊ KHAI EASYPIT

Video giới thiệu chứng từ khấu trừ thuế TNCN EASYPIT

Để được tư vấn và hỗ trợ trực tiếp vui lòng liên hệ

Điện thoại: 1900 33 69 – 1900 56 56 53

Website: https://easyinvoice.vn/

Email: contact@softdreams.vn

Facebook: https://www.facebook.com/easyinvoice.vn